전문가칼럼

2025년 국제원유시장, 공급 우위에 따른 약세국면 예상

2024년 회고 : 전통적 요인의 영향력 쇠퇴

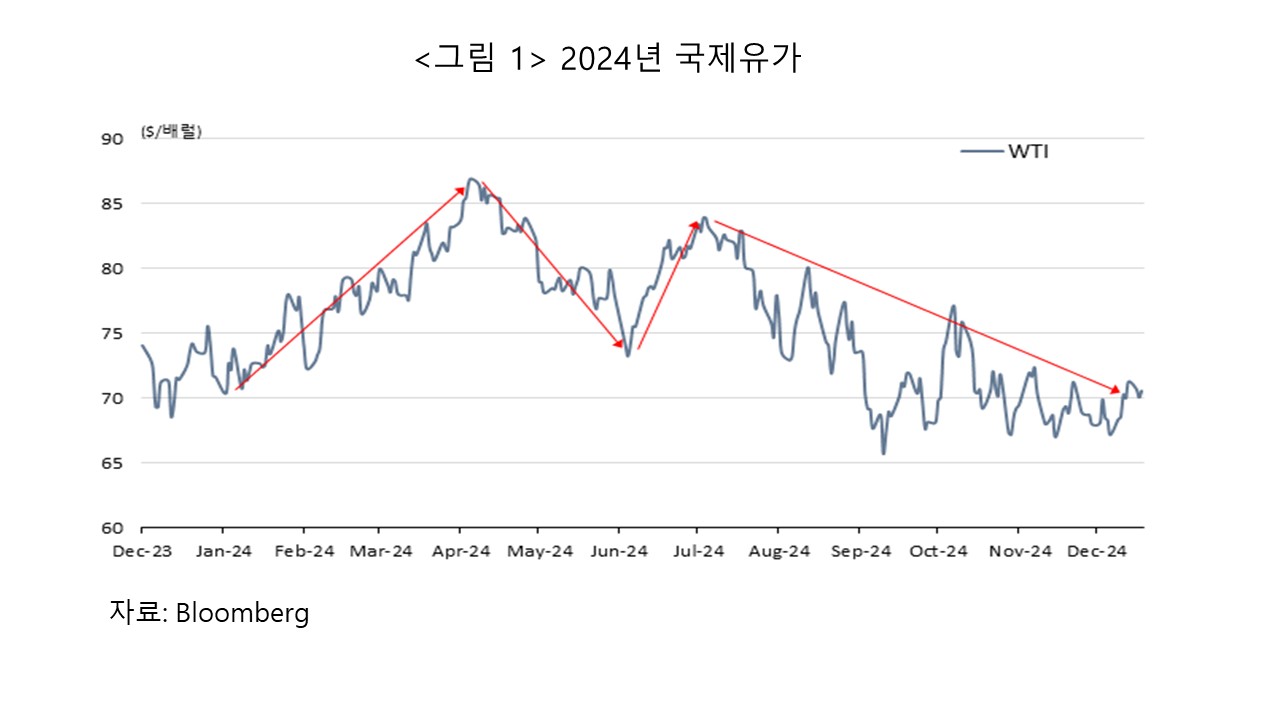

`24년 국제유가는 비교적 이른 4월 초를 기점으로 상반된 모습을 나타냈다. '23년 10월 시작된 중동 전쟁이 끝날 기미를 보이지 않는 가운데 OPEC+의 자발적 감산 연장, 러시아-우크라이나의 상호 에너지 인프라 공격 등이 더해지면서 4월 초 $87로 연중 최고치를 기록한 WTI 선물가격은 이후 이란과 이스라엘이 서로 드론과 미사일 공격을 감행하면서 추가 상승 전망이 우세했다. 하지만 WTI는 오히려 4월을 지나면서 하락세로 돌아섰다. 이스라엘의 전선이 이란에 이어 헤즈볼라로 확대되는 등 중동 지정학적 불안이 극도로 고조되었지만, 걱정했던 원유공급에 차질이 발생하지 않았고, 중국의 수요부진도 이어지면서 WTI는 연말로 갈수록 저점을 낮췄다. 12.18일 기준 WTI 가격은 배럴당 $70.58로 전년말 대비 1.5% 하락했으며, 브렌트유와 두바이유는 각각 –4.7%와 –3.7%로 하락 폭이 더 컸다.

`24년 국제원유시장의 특징적인 모습을 꼽는다면, 먼저 중동 불안과 OPEC+ 감산 등 전통적 강세 요인이 무력화 되었다는 점이다. 주지하다시피 작년 내내 중동에서 전쟁이 이어졌고, OPEC+는 감산완화(→증산) 시기를 계속해서 연기했음에도 국제유가는 약세에서 벗어나지 못했다. 이는 미국을 비롯한 비OPEC+ 공급이 호조세를 이어간 덕분이라고 할 수 있는데, 이로 인해 시장에서는 중동 불안을 ‘양치기 소년’으로 취급하기도 했다.

중국의 원유수요 부진도 꼽을 수 있다. 중국의 `24년 1~11월 원유수입은 5.02억 톤으로 전년동기 대비 2.7% 감소했으며, 펜데믹이 발생한 '20년보다도 0.4% 줄었다. 기저효과와 함께 예상보다 부진한 경제, 신에너지차량(NEV) 증가 등 구조적인 측면에서의 수요둔화 영향이 컸던 것으로 평가된다.

2025년 전망 : 베어마켓(bear market) 지속 가능성

국제유가는 '25년에도 약세를 이어갈 것이라는 전망이 우세하다. 원유생산 증가세가 수요 증가세를 상회하며 세계 수급이 균형 또는 공급과잉으로 돌아서 국제유가는 `24년보다 상당 폭 낮아질 전망이다.

먼저, EIA 등에 따르면 세계 생산은 미국, 캐나다, 브라질, 가이아나 등 비OPEC+ 4총사의 활약으로 전년 대비 하루 160~190만 배럴 늘어날 것으로 보인다. 이는 '24년의 하루 +60만 배럴 내외를 큰 폭 상회하는 것으로 비OPEC+의 증분이 전체 증분의 90% 이상을 차지하며, 시기적으로는 OPEC+의 감산 완화와 맞물려 상반기보다 하반기 생산이 더 큰 폭으로 증가할 것으로 예상된다. 세계 수요도 신흥국 중심으로 견조한 증가세가 예상된다. EIA 등은 전년보다 하루 +110~145만 배럴을 예상하는데, 신흥국 수요가 전체 증분의 90% 이상을, 신흥국에서는 인도와 중국이 40% 이상을 차지한다.

이를 종합한 '25년 세계 원유수급은 연간으로 균형 또는 공급과잉을 나타내며, '23~'24년 OPEC+의 대규모 감산과 이에 따른 공급부족에서 벗어날 것으로 예상된다. 특히 IEA는 비OPEC+ 증산만으로도 세계 수요 증분을 충분히 커버할 수 있다며 하루 100만 배럴 가까이 공급이 넘쳐날 것으로 내다보고 있다. OPEC은 주요 기관 중 거의 유일하게 공급부족을 예상하고 있지만 자신들이 증산하지 않는다는 것을 전제로 한다는 점을 감안해야 한다. 국제유가는 이러한 수급 여건 개선에 힘입어 금년보다 낮아지고, 상반기보다 하반기에 낙폭이 더 커질 것으로 예상된다. EIA, Goldman Sachs 등 9개 주요 기관들은 '25년 WTI 연평균 가격을 $71로 제시하고 있는데 이는 전년도 평균 $75.9(~12.18일까지 평균)보다 $5 정도 낮은 수준이다.

물론 상방요인이 상존하고 있다는 점이 신경 쓰이기는 하지만, 대세를 바꾸지는 못할 것으로 평가된다. 중동 및 러-우 지정학적 불안의 경우 트럼프 2기 행정부가 종전을 유도하는 과정에서 불확실성이 더욱 높아질 것으로 보이지만, `24년과 마찬가지로 원유공급이 정상적으로 이뤄진다면 전쟁 프리미엄은 빠르게 소멸할 것으로 예상된다. 단, 중동에서 석유시설과 핵시설이 피습을 당하는 극단적 상황이 발생한다면 이는 게임체인저로서 국제원유시장의 펀더멘탈을 바꿔 놓을 수 있으므로 테일 리스크 관점에서 관련 동향을 예의주시해야 한다.

중국이 소비 진작과 부동산시장 회복 등을 위해 공격적으로 경기부양에 나설 경우 세계 원유수요가 예상보다 늘어날 수 있다는 점도 상방요인이나, 최근 중국의 수요 둔화가 경기 요인 외에 신에너지 차량(NEV) 증가 등 구조적 측면에 상당 부분 기인한다는 점을 감안하면 그 영향은 제한적일 가능성이 높다. 그리고 추가적인 원유수요 증대 요인인 트럼프 2기 행정부의 전략비축유(SPR) 재비축 계획도 국제유가에 부담을 줄 정도의 속도로 추진하지는 않을 것으로 평가된다.

예상보다 약세장이 심화될 가능성을 배제하기 곤란

'25년 국제유가 약세가 예상보다 심화된다면 주로 공급측 요인에 기인할 것으로 보인다. 이 말은 OPEC+가 결국 증산에 나선다는 얘기인데, ▲OPEC+의 시장점유율이 비OPEC+에 밀리는 상황에서 감산을 고집할 경우 점유율 격차는 더욱 확대될 것이 분명하고 ▲감산으로 인해 재정적자가 쌓여가고(사우디는 '22년 4분기 이후 재정적자를 기록 중이며 '25년에도 재정적자가 예상) ▲과도한 유휴설비로 회원국들의 불만이 커지고 있는 점 등을 생각하면 OPEC+가 공식적으로는 감산 정책을 유지한다 해도 회원국별로는 이를 제대로 준수하지 않는다는 것이다. 지금도 사우디와 쿠웨이트 등을 제외하면 감산이행률이 낮은 상황인데, 감산의 목적인 국제유가 부양이 어려울 것이라고 판단될 경우 회원국들의 이탈이 가속화될 가능성을 배제할 수 없다.

미국발 무역전쟁 격화 가능성도 약세를 심화시킬 수 있는 요인이다. 트럼프 2기 행정부가 예고한 대로 모든 수입품에 대한 보편적 관세와 중국에 대한 고율 관세 부과를 실행하면 글로벌 무역분쟁이 격화되면서 세계 경제는 위축되고, 원유수요는 예상보다 큰 폭으로 둔화될 수 있기 때문이다. 여기에 덧붙여, 지정학적 불안과 미국 경제의 우위를 바탕으로 강세를 보이고 있는 달러화가 무역전쟁으로 인해 더욱 강세를 나타낸다면 일부에서 제기하듯이 WTI 가격이 일시적으로 $40대까지 하락하는 상황이 발생할 수도 있어 보인다.

결론적으로, '25년 국제원유시장은 공급 우위 여건의 형성에 힘입어 하방압력이 강화되는 가운데 상방요인도 상존하고 있어 큰 폭의 변동성을 나타낼 것으로 예상된다. 특히 연초 트럼프 2기 행정부가 출범하면 화석연료, 관세, 경제, 대외 등 각종 정책 로드맵이 제시되는 과정에서 시장이 크게 흔들릴 수 있으므로 관련 대응방안을 상시적으로 점검하고 보완해야 할 것이다.

국제원유시장|국제유가|전통적요인영향력쇠퇴|베어마켓지속가능성|약세장심화가능성|변동성