전문가칼럼

■ IMO 2020 SOx 규제 강화와 해운·정유산업의 동향

한국해양수산개발원

안영균 전문연구원

국제해사기구(International Maritime Organization·IMO) SOx(황산화물) 규제 발효가 임박하면서 전 세계 7만 척 이상 선박의 저유황유로의 연료 전환이 본격화 되고 있다.

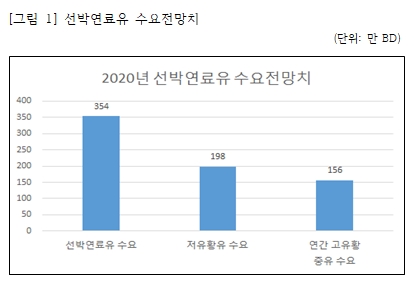

세계 연간 석유 수요 1억 BD(Barrel/day) 중 선박연료유 수요는 350만 BD로 약 3.5%에 해당된다. 연구기관별 전망치 숫자는 서로 상이하지만 SOx 규제 발효 이후 이 중 200만 BD가 저유황유로 전환되고, 스크러버 탑재 선박이나 규칙위반(cheating) 선박이 사용하는 기존 중유 수요는 150만 BD가 될 것으로 전망된다.

해운선사들은 양질의 저유황 중유(Low-Sulfur Fuel Oil·LSFO) 확보를 비롯하여 운항 선대의 원활한 연료 전환을 위한 다양한 과제에 직면하고 있다.

싱가포르에서는 2019년 5월 중순 이후 정유사(선박연료유 공급사)와 해운선사 간 황 성분 0.5% 이하 저유황 중유의 조달 협상이 본격화 되고 있다. 한편, 현재 세계 주요 석유 생산업체들은 2019년 3분기부터 황 성분 0.5% 이하의 연료 공급을 본격화 하고 있다.

석유수출국기구(Organization of the Petroleum Exporting Countries·OPEC)의 2019년 9월 보고서에 따르면 영국·네덜란드 다국적 기업인 Royal Dutch Shell(Shell)은 황 성분 0.5% 이하 연료로 해상용 경유(Marine Gas Oil·MGO)과 저유황 중유 2종류를 준비하고 있으며 저유황 중유는 4월 초부터 출하를 시작했다.

Shell은 0.5% 해상용 경유를 세계 각지에 공급할 계획이며, 0.5% 저유황 중유는 싱가포르, 유럽, 중동, 미국 등 세계 주요 항만을 중심으로 공급할 계획이다.

영국 BP와 미국 Exxon Mobile은 0.5% 이하 연료를 2019년 3월 중순부터 출하하고 있다. BP는 2019년 3월부터 유럽·싱가포르에 저유황유 샘플을 제공해 왔으며, 저유황유의 안전성을 테스트하기 위해 그룹 해운사인 BP Shipping이 운항하는 선박을 활용해 시험 운항을 완료했다. 프랑스 Total도 2019년 9월 이후 0.5% 저유황 중유를 싱가포르·유럽 등 주요 항만에 제공할 예정이다.

그런데 일부 싱가포르 선박 벙커유 관계자들은 저유황 중유 공급이 수요의 절반 정도에 그칠 것이라는 전망이 제기되는 가운데 공급부족에 대한 우려를 표명하고 있다. 이렇게 되면 저유황 중유를 확보하지 못한 해운선사들은 비싼 해상용 경유를 사용할 수밖에 없다.

해운 컨설팅 업체인 영국 Clarkson 리포트에 따르면 2020년 1월 저유황유 수요 급증으로 황성분 0.5% 이하 저유황 연료는 수요의 절반 정도 밖에 공급되지 못할 가능성이 있다.

50%는 저유황유 사용, 스크러버 장착 벙커C유 사용 가능 선박을 10%라고 가정하면, 나머지 40%는 저유황유 확보가 불가능한 선박들로 해상용 경유 조달을 시도할 것이라는 분석이다.

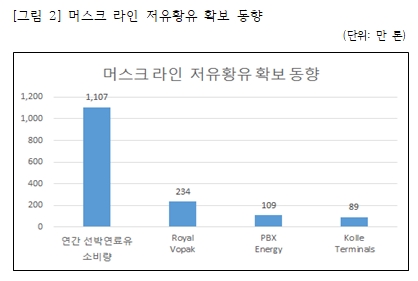

한편 컨테이너 정기선 업계 선복량 기준 1위의 머스크 라인(Maersk Line)은 연간 1,100만 톤, 일본 주요 3개 선사(NYK·MOL·K-Line)의 컨테이너 부문 통합 선사인 오션 네트워크 익스프레스(Ocean Network Express·ONE)의 경우 연간 500만 톤에 가까운 선박연료유를 소비하고 있다.

단순 계산으로 양사가 저유황 중유 확보가 불가능해 전량 해상용 경유를 구입한다고 가정하면, 연간 2억~4억 4,000만 달러(2,000억 원~4,400억 원)의 영업비용 증가가 발생하는 것이다.

해운산업 관계자들은 저유황 중유 공급이 수요의 절반밖에 이루어지지 못할 것이라는 전망에 반신반의한다. 일부 해운선사는 "석유업계가 압박감을 부추기는 것 같다"라고 지적하면서, 다만 "안정운항을 만전으로 기하려면 퀼리티가 담보된 적합유 조기 확보에 힘을 쏟지 않을 수 없다"고 설명하면서 저유황 중유 조달에 어려움이 있는 실정을 인정하고 있다.

이 가운데, 머스크 라인은 저유황 중유 조달에 가장 적극적인 선사로 자회사인 머스크 오일 트레이딩(Maersk Oil Trading)을 통해 직접 저유황 중유를 생산하는 방안도 고려중이다.

구체적으로, 머스크 그룹의 유류 부문 자회사인 머스크 오일 트레이딩(Maersk Oil Trading)은 2019년 9월 5일 저유황 중유를 공동생산 하는 방안을 네덜란드 Kolle Terminals와 합의했다고 발표했다.

Kolle Terminals는 로테르담항 배후지에 보유한 석유제품 생산 시설에서 저유황 중유를 생산할 계획이며, 머스크 오일 트레이딩과의 공동생산을 통해 머스크 라인이 연간 필요로 하는 저유황 중유의 5-10% 정도를 커버할 계획이다.

머스크 라인은 2019년 2월에는 미국 독립석유정유업체 PBX Energy와 저유황 중유 조달에 관해 제휴한 바 있으며, 동 제휴를 통해 그룹 연간 선박연료유 소비량의 약 10%를 확보했었다.

또한 2018년 8월 유조선 터미널을 운영하는 Royal Vopak과 제휴해 로테르담항 내 Vopak Euro Port 터미널에서 연간 선박연료유 소비량의 20%에 해당하는 약 230만톤의 저유황 중유 조달·저장 체제를 갖췄다. 2019년 9월 Kolle Terminals와의 제휴로 머스크 라인은 연간 저유황유 수요의 약 40%에 해당하는 저유황 중유를 확보한 셈이다.

저유황 중유 조달 협상 동향을 지역별로 분석하면 세계 최대 선박연료유 공급국인 싱가포르가 주도하고 있다. 또한 EU 지역에서도 주요 정유사들이 선사와 가격협상을 진행하고 있으며, 한국·중국·일본 등의 정유사들도 2019년 3분기 이미 협상을 시작했거나 4분기 중 협상을 시작할 계획이다.

현재 싱가포르에서는 저유황 중유 공급 부족으로 판매자 시장의 경향이 강해지고 있다. 이는 전술한 Clarkson 리포트의 분석결과와 부합하는 것이다. 다만 OPEC은 2019년 9월초 발표한 보도 자료에서 앞으로 한국·중국·미국 등의 정유사들이 본격적으로 저유황유 생산에 나서면 시장 양상은 바뀔 수 있다고 전망한다.

한편 SOx 규제를 계기로 중국 정유사들이 국제 선박연료유 시장의 신흥 세력으로 부상할 수 있다. 중국에서는 2014년 규제 완화로 소위 tea pot 정유사가 대두했다. 민간 대형 정유사인 tea pot의 부상으로 중국은 과잉 원유 생산 능력을 가지고 있으며,

태그