전문가칼럼

선박황함량 규제에 따른 연료유 수급 및 정제마진 전망

신영증권

정유화학담당 연구원 이지연

I. 2020년, 시작되는 IMO 나비효과

20년 1월부터 선박연료유 황함량 3.5%에서 0.5%로

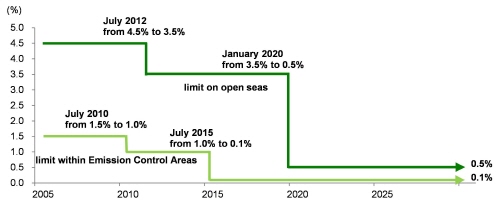

2020년 1월부터 국제해사기구(IMO) 규제에 따라 선박연료유의 황함량은 기존 3.5%에서 0.5% 이하로 낮아져야 한다. 이미 북서 유럽이나 북미의 ECAs(Emission Control Areas)에서는 0.1% 이하의 황함량 기준을 적용해왔으나, 이제 전 해역에서 0.5% 이하로 낮춰야 한다. 현재 글로벌 선박연료유의 평균 황함량은 약 2.5%인데, 20년 1월부터 현재 황함량 수준의 20%로 낮춰야하는 큰 변화를 앞두고 있다.

황함량을 낮추기 위안 대안으로는 1) 가스 클리닝 시스템인 스크러버를 장착하여 기존 고유황연료유 HSFO(High Sulphur Fuel Oil)를 그대로 사용하거나, 2)황함량이 낮은 저유황연료유인 MGO(Marine Gasoil) 또는 LSFO(Low Sulphur Fuel Oil)를 사용하는 방법이 있다. 이외에 3)청정원료인 LNG를 사용할 수도 있다. 그러나 엔진 개조를 위한 300~3,000만 달러의 높은 비용 부담, 줄어드는 카고 스페이스, 메탄가스 배출 문제 등으로 첫 번째와 두 번째 방법 중 하나로 선택될 것이다.

도표 1. 글로벌 선박연료유의 황함량 규제 변화

자료 : EIA, 신영증권 리서치센터

도표 2. IMO규제에 따른 대응 방법

|

대응방안 |

특성 |

내용 |

|

MGO(Marine gas oil) 또는 LSFO 사용 |

장점 |

- 인프라 추가 투자 필요없음 |

|

단점 |

- LSFO-HSFO 가격 차이 클 경우, 연료 비용 부담 커짐 |

|

|

정유사 영향 |

- 디젤 수요 증가로 가격 상승하며, 고도화율 높은 정유사에게 유리 - HSFO 비중을 낮추기 위한 설비투자 필요할 것 |

|

|

Scrubber 사용 |

장점 |

- 기존 HSFO 사용 가능 'LSFO-HSFO' 차이 많이 날수록 유리 |

|

단점 |

- Scrubber 장착으로 200~1,000만 달러 투자비 필요 |

|

|

정유사 영향 |

- BC유 가격 강세 유지되며, 고도화율 낮은 정유사에게 유리 |

|

|

LNG 원료 사용 |

장점 |

- 오염물질(NOx,SOx,CO2) 크게 감소하며 환경 친화적임 |

|

단점 |

- 개조시 높은 비용 부담(300~3,000만 달러) |

|

|

정유사 영향 |

- BC유 및 디젤 사용 감소로, 정유사에게 불리 |

HSFO 수요비중 3.5%에 불과하나, 20년 수요 증분 엄청날 것

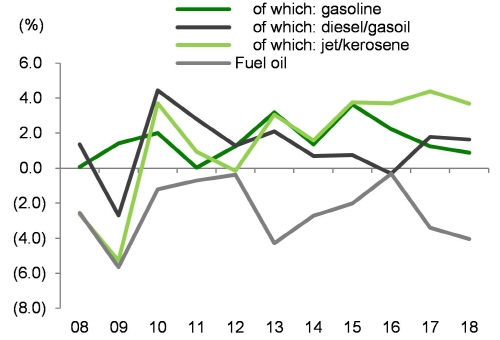

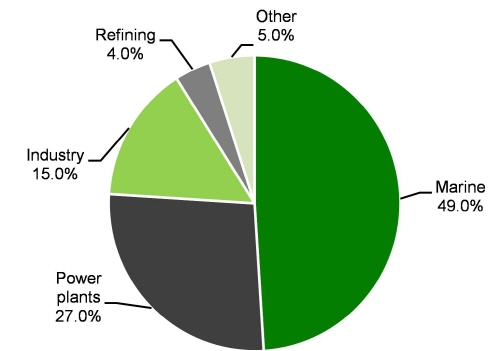

HSFO의 글로벌 수요는 18년 기준 725만B/D로 글로벌 정유제품 수요 9,984만B/D의 약 7.3%를 차지한다. 이중 선박연료유에 쓰이는 HSFO 수요는 350만B/D로 글로벌 정유제품의 3.5%에 불과하다.

글로벌 정유제품의 과거 10년 연평균 수요 성장률은 1.4% 였으며, 18년은 1.5%로 성장했다. 그러나 연료유 FO(LSFO+HSFO)는 18년 -2.5% 역성장하였다. 이는 글로벌 정유사들의 고도화설비 투자 증가로 BC유 수요가 늘어났지만, 대체에너지 증가에 따라 발전 및 산업용 수요가 감소했기 때문으로 파악된다.

그러나 20년 IMO규제가 시행되면 HSFO의 수요는 더욱 급감할 것으로 예상된다. 20년 글로벌 스크러버 설치량이 5%에도 미치지 못할 것으로 파악되기 때문이다. 만약, 20년 스크러버 설치량이 5%라고 가정하면, HSFO 사용량은 70만B/D, 비컴플라언스 HSFO 수요 70만B/D로 HSFO 총수요는 140만B/D가 예상된다. 이는 전년대비 50% 급감한 수치이다. 나머지 210만B/D는 LSFO나 MGO블렌딩 수요로 대체되어야 하는데, 18년 원유수요 증감이 140만B/D를 고려하면 LSFO/MGO의 엄청난 수요 증가가 예상된다.

도표 3. 2018년 글로벌 정유제품 수요 비중과 수요 증분

|

구 분 |

18년 수요(kb/d) |

수요 비중 (%) |

수요 증감 (kb/d) |

|

Light distillates |

32,658 |

32.7 |

420 |

|

of which : gasoline |

25,857 |

25.9 |

226 |

|

Middle distillates |

36,078 |

36.1 |

736 |

|

of which : diesel/gasoil |

28,264 |

28.3 |

458 |

|

of which : jet/kerosene |

7,814 |

7.8 |

278 |

|

Fuel Oil |

7,249 |

7.3 |

(305) |

|

Others |

23,859 |

23.9 |

586 |

|

Total World |

99,843 |

100.0 |

1,437 |

자료 : BP, 신영증권 리서치센터

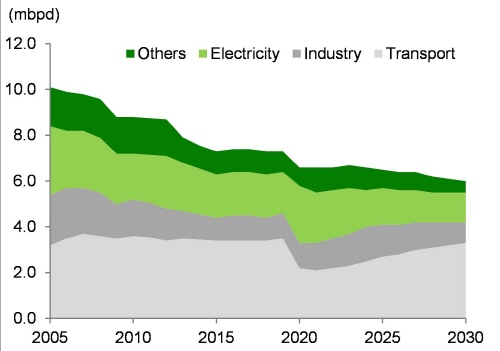

도표 5. HSFO 수요 감소 전망

자료 : EIA, 신영증권 리서치센터

도표 6. 산업별 HSFO 수요 비중, 해상 49%로 가장 높아

자료 : EIA, 신영증권 리서치센터

Ⅱ. IMO2020 이후, 정유제품 수요 분석

기본 가정

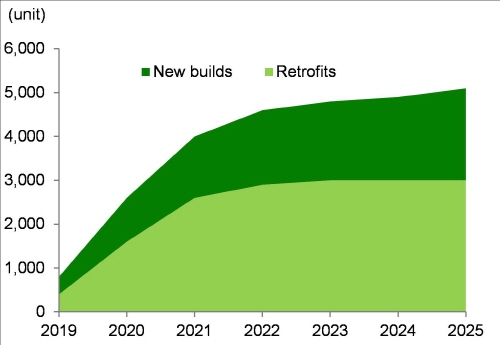

유가는 현재 수준인 배럴당 $60대의 박스권을 유지하며, 분석 편의를 위해 해상 운송 수요 환경은 변화가 없다고 가정했다. 글로벌 스크러버 설치량은 20년 말까지 약 4,000개로 글로벌 5%로 예상되며, 연간 7%씩 늘어난다고 가정하였다.

OECD국들은 비OECD국들 대비 IMO규제 준수 비중이 높아 HSFO 사용 비중이 30%로 낮게 유지되며, LSFO 비중이 30%로 높을 것으로 가정했다. 이외 LSFO로 대체되지 못하는 수요는 MGO수요로 전환된다고 가정했다.

도표 7. 스크러버 장착 대수 전망

자료 : EIA, 신영증권 리서치센터

도표 8. 권역별 HSFO/MGO/LSFO 사용 비중 전망

|

구 분 |

HSFO |

MGO |

LSFO |

|

OECD |

30% |

40% |

30% |

|

비OECD-선진국 |

40% |

30% |

태그

최신글 모아보기 |